la fattura elettronica 2019

La fattura elettronica 2019

Fatturazione elettronica tra privati obbligatoria dal 2019 come funziona tecnicamente

La normativa sulla fatturazione elettronica obbligatoria richiede la produzione di un file .XML (eXtensible Markup Language), caratterizzato da informazioni specifiche, secondo il formato FatturaPA oggi in vigore ( secondo il DM 55/2013 ) per emettere fatture elettroniche verso la pubblica amministrazione. La fattura così emessa dal 2019 potrà solo essere inviata e ricevuta tramite il Sistema di Interscambio (SdI) gestito dall’Agenzia delle Entrate.

Tutte le aziende dovranno scegliere un canale di trasmissione attraverso il quale gestire la propria fatturazione elettronica e comunicarlo all’Agenzia delle Entrate.

I canali possibili sono attualmente:

- casella P.E.C. ( già detenuta obbligatoriamente dalle aziende o creata ad oc e dedicata alla fatturazione elettronica. );

- codice identificativo di 7 cifre- fornito da un intermediario (il proprio software gestionale o quello del commercialista che elaborerà le fatture attive e passive)

In alternativa le aziende potranno accedere al proprio “cassetto fiscale” e scaricare da lì le fatture di loro competenza. Per ogni file elaborato, il SdI calcola un codice alfanumerico che caratterizza univocamente il documento (hash), riportandolo all’interno delle ricevute.

Il servizio fattura elettronica gestito da infocamere

Anche infocamere fornisce un servizio di fattura elettronica gratuito che viene gestito dal cassetto digitale dell’impresa. Ovviamente è un servizio non facilissimo e non completissimo ma è utile per le piccole e medie imprese che non vogliono investire neanche una minima somma in un programma di gestione delle fatture elettroniche. tramite il servizio è possibile comunque creare, ricevere o importare le proprie fatture per l’invio e la conservazione a norma.

Conservazione effettuata da Infocamere

Infocamere provvede anche alla conservazione delle fatture elettroniche per 10 anni, senza limiti di spazio ed è anche possibile cercare e ordinare le fatture, grafici per controllare l’andamento della propria attività.

Qualsiasi altra tipologia di fattura che venga emessa da un titolare di Partita Iva italiana in mancanza del presupposto obbligatorio ( fattura elettronica se soggetto obbligato ) dal 2019 non deve essere pagata, anzi è da considerarsi semplicemente non emessa e fiscalmente non detraibile ( Iva e costo) .

Il Pos a costi sostenibili

Per le aziende il pos è notariamente un problema perché è un costo in più. Ha notoriamente un costo elevato per la sua gestione sia in termini di canoni sia per le alte commissioni. SUMUP risolve il problema costi perché è un pos trasportabile ovunque senza canoni mensili e appena l’1,95 per cento di commissioni più basso di quelle bancarie. Turismo e fisco ha stipulato una convenzione con loro x tutti i clienti per cui vi invio uno sconto per acquistare un lettore carte SumUp (parte da 15 euro solo una volta) e in questo modo potrete accettare pagamenti con carta di credito e debito. Per avere la convenzione dovete iscrivervi cliccando il seguente link: POS SUMUP

Tutto quanto detto sinora riguarda l’emissione di una fattura elettronica secondo quanto prescritto dall’obbligo di Fatturazione elettronica tra privati B2B, d’altra parte invece, se si riceve una fattura elettronica attraverso SdI, questa dovrà essere registrata, processata per autorizzare il pagamento e, poi, conservata in formato digitale.

Piccoli consigli per prepararsi alla fatturazione elettronica:

1. verificare il buon funzionamento della PEC (la fattura con la ver. 2019 sarà inviata via PEC per motivi di privacy e poichè contiene i dati di accesso al servizio di fatturazione elettronica)

2. aderire al servizio di conservazione gratuito dell’Agenzia delle Entrate (con il PIN agenzia entrate) Il servizio di conservazione è fornito gratuitamente per 15 anni da Sdi/Sogei (Agenzia Entrate) ed è valido ai fini fiscali e civilistici.

N.B. E’ necessario aderire al servizio di conservazione nel portale Fatture e Corrispettivi entro il 30 dicembre 2018 in quanto il servizio sarà operativo entro 24 ore dall’adesione.

3. modificare il proprio qrcode –> indicare il codice destinatario o la P.E.C. verso il quale il SdI veicolera’ tutte le fatture passive (indicare il codice destinatario del proprio software utilizzato nella fattura)

Generare un proprio QR CODE non è obbligatorio ma è consigliabile in quanto racchiude tutte le informazioni (denominazione, partita iva, codice fiscale, codice destinatario, P.E.C.) del soggetto a cui appartiene in maniera certificata. Il sistema di interscambio, in sede di “smistamento” dei files ricevuti, riterrà prioritari i dati inseriti nel QR code rispetto a qualsiasi indicazione (anche se errata) presente in fattura evitando eventuali problemi nella “consegna”

Il QR potrà essere mostrato ai propri fornitori per l’emissione immediata della fatturazione elettronica evitando sprechi di tempo.

Ti occorre un software semplice ed efficiente per le fatture elettroniche?

Noi di Turismoefisco usiamo:

- Danea Software per la gestione della fatturazione elettronica , prima nota e magazzino;

- Easy fatt per la sola fatturazione elettronica , prima nota e magazzino;

- Domus Studio per la gestione del Condominio

Vediamo in sintesi i passi da effettuare

Step n. 1 richiesta dei dati per l’emissione della fattura elettronica ( titolari di P.Iva con sede in Italia)

Questo è il facsimile da inoltrare ai propri clienti per la richiesta dei dati obbligatori per l’emissione della fattura elettronica.

MODULO RICHIESTA DATI FATTURAZIONE ELETTRONICA

N.B. il codice di interscambio di 7 cifre ( non obbligatorio ma utile per la cattura dati delle fattura passive ) dovrà essere obbligatoriamente fornito dall’intermediario ( programma software proprio se si ha la contabilità interna o programma software del commercialista in ousourcing)

Step n. 2 generazione e trasmissione delle fatture attive elettroniche

La fattura verrà emessa in formato elettronico XML e successivamente inviata second oil canale prescelto:

- se viene inviata attraverso la propria P.E.C. o al codice di interscambio fornito dal vostro cliente al sistema di interscambio dell’Agenzia delle Entrate ( SDI) non deve essere autenticata;

- se viene inviata attraverso la piattaforma del proprio software sarà da questi autenticata previa verifica di errori e inviata alla P.E.C.o al codice di intercsambio fornito dal vostro cliente direttamente al sistema

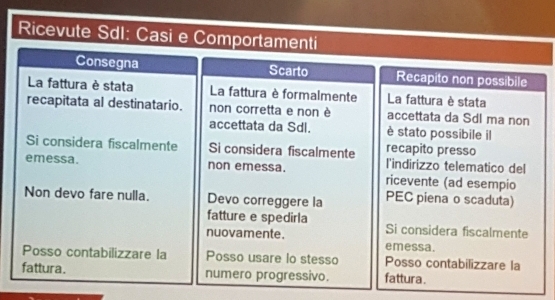

Step n. 3 gestione delle notifiche

Dovrete avere cura di visionare la notifica, la ricevuta di consegna e lo stato di accogliemento delle fatture e l’eventuale rigetto delle stesse da parte dell’Agenzia delle Entrate per errori e/o omissioni.

Data di ricezione:

la data di ricezione è differente in funzione di come viene recapitata la fattura:

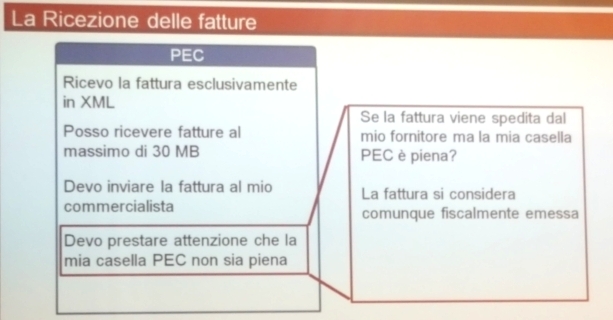

- se la fattura viene recapitata nella casella P.E.C., la data di ricezione corrisponde alla data di ricezione della P.E.C. (immediata);

- se la fattura viene recapitata dalla piattaforma software utilizzata, la data di ricezione è quella notificata alla piattaforma dal sistema SDI ovvero corrisponde alla data in cui il sistema di interscambio deposita la fattyura sul server. (si presume immediata);

Step n. 4 archiviazione delle fatture elettroniche

le fatture dovranno essere archiviate e conservate a norma di legge per 10 anni. Se si utilizza una software a pagamento la conservazione delle fatture normalmente è inclusa per 10 anni nel costo del programma.

Parametri di emissione delle fatture elettroniche.

I termini per l’invio delle fatture elettroniche sono gli stessi di quelli dele fatture cartacee ovvero:

- fatture immediate: entro le ore 24 del giorno di emissione ( modificato dalla legge di Bilancio si avranno 10 gg di tempo)

- fatture differite: entr oil 15° giorno del mese successivo all’emissione del DDT ma invio immediato.

Cosa cambia: ad esempio se prima si effettuava la fatturazione a fine mese ( es 31/10) ma realmente nei primi giorni del mese successivo ( es 03/11) dal 1/1/2019 la data di emissione dovrà essere uguale alla data di spedizione ( 31/10) e indicata nel campo ” data” nella sezione ” dati generali” .

N.B. prima di poter procedere alla registrazione in contabilità delle fatture emesse è fondamentale attendere la ricevuta di consegna da parte del sistema SDI da parte dell’agenzia delle entrate.

Ricezione della fattura:

La ricezione della fattura passiva emessa potrà essere effettuata attraverso due canali:

- ricezione nella propria P.E.C. -> se avrò indicato la P.E.C. al mio fornitore;

- ricezione nel codice di interscambio del programma software che poi verrà catturata dal programma di gestione della contabilità ( contabilità interna) ovvero trasmessa al programma del commercialista ( contabilità esterna in outsourcing)

In ogni caso sarà necessario comunicare il proprio indirizzo telematico all’Agenzia delle Entrate ( P.E.C. o codice di interscambio) onde evitare che l’Agenzia non riesca a recapitare correttamente le fatture e che queste pertanto rimangano disponibili solo nel proprio cassetto fiscale.

Fattura non corretta

Cosa accade se la fattura che ricevo non è corretta? Come mi comporto?

Innanzitutto è necessario contattare il vostro fornitore e richiedere la nota di credito (elettronica ) e l’emissione di una nuova fattura ( elettronica) che dovrà ovviamente avere una data ( momento di invio) e una numerazione diversa ( progressiva ) da quella precedente.

La fattura solo dopo essere transitata dal Sistema di interscambio e validata si considererà fiscalmente emessa e non è quindi possibile reinviare nuovamente la fattura con lo stesso numero.

Soggetti obbligati e non alla fatturazione elettronica

La fatturazione elettronica dal 1°gennaio 2019 sarà obbligatoria per moltissime imprese e partite IVA, ma tecnicamente non per tutti!

Dal 1° gennaio 2019 l’obbligo di emissione di fatture elettroniche mediante il sistema di interscambio SdI fornito dall’Agenzia delle Entrate viene esteso a tutte le cessioni di beni e le prestazioni di servizi effettuate tra soggetti privati (partite IVA e consumatori finali):

residenti;

stabiliti;

identificati nel territorio dello Stato.

Ma, in realtà l’introduzione dell’obbligo della fatturazione elettronica tra privati non elimina del tutto l’utilizzo delle fatture analogiche (cartacee) in alcuni specifici casi.

I soggetti NON obbligati all’emissione di fatture elettroniche secondo la normativa sono:

- coloro che applicano il regime forfettario (commi 54-89, art. 1, legge 190/2014);

- coloro che applicano il regime dei minimi o regime di vantaggio (commi 1 e 2, art. 27, decreto legge 98/2011);

- le cessioni di beni e le prestazioni di servizi rese nei confronti di non residenti, comunitari ed extra comunitari.

Le fatture elettroniche emesse verso consumatori finali sono rese disponibili a questi ultimi dai servizi telematici dell’Agenzia delle entrate e a richiesta una copia della fattura in formato analogico.

ATTENZIONE però! In realtà, i soggetti esclusi sono esonerati dalla sola EMISSIONE di fatture elettroniche. Questo vuol dire che ad esempio i soggetti che applicano il regime forfettario dovranno in realtà attrezzarsi comunque per ricevere le fatture elettroniche.

Fatture emesse e ricevute dall’estero

Dall’obbligo di fatturazione elettronica, rimangono escluse le fatture emesse e ricevute dall’Estero ( soggetti non residenti in Italia o stabiliti nel territorio dello Stato).

Per chi effettua queste operazioni, se non lo farà attarverso la fatturazione telematica ( non obbligatoria ma consigliabile ) dovrà poi successivamente compilare un documento chiamato esterometro, ( non anccora disponibile) attraverso il quale comunicherà all’agenzia delle entarte tutti i dati delle operazioni transfrontaliere, salvo quelle per le quali è stata emessa una bolletta doganale e quelle per le quali siano state emesse o ricevute fatture elettroniche.

Fatture elettroniche anche nei confronti di imprese estere ( cod XXXXXXX)

Ad esempio se un imprenditore italiano effettua un’operazione intracomunitaria nei confronti di un soggetto stabilito in Francia, la relativa fattura potrà essere emessa in formato cartaceo. Posto che contestualmente è stato abrogato lo spesometro, sarà necessario comunicare in altro modo all’Agenzia delle Entrate i dati presenti nella fattura emessa.

Nell’esterometro andranno inseriti i seguenti dati da comunicare entro l’ultimo giorno del mese successivo rispetto alla data del documento emesso.:

- i dati identificativi del cedente/prestatore;

- i dati identificativi del cessionario/committente;

- la data del documento comprovante l’operazione;

- la data di registrazione (per i soli documenti ricevuti e le relative note di variazione);

- il numero del documento;

- la base imponibile, l’aliquota IVA applicata e l’imposta ovvero, ove l’operazione non comporti l’annotazione dell’imposta nel documento, la tipologia dell’operazione.

Ad esempio se la fattura è stata emessa il 10 febbraio 2019, la comunicazione dei dati ivi contenuti deve essere effettuata entro il 31 marzo successivo. Per ciò che riguarda la comunicazione dei dati relativi alle fatture passive, l’adempimento deve essere effettuato entro l’ultimo giorno del mese successivo a quello della data di ricezione ovvero la data di registrazione dell’operazione ai fini della liquidazione dell’Iva”. Ad esempio se una fattura passiva ricevuta in data 15 gennaio 2019 viene registrata durante il mese di settembre, l’adempimento deve essere effettuato entro il 31 ottobre del medesimo anno.

Fattura elettronica nella precompilata per le persone fisiche

Le persone fisiche non titolari di partita IVA potranno consultare le fatture elettroniche emesse in proprio favore accedendo ad un’area dedicata all’interno del portale per la dichiarazione precompilata.

Per quanto riguarda, invece, la ricezione delle e-fatture da parte delle persone fisiche, a partire dalla fine del mese di novembre saranno rilasciate due nuove versioni dell’App Fattura..

Fattura elettronica, emissione e ricezione senza partita IVA

Per i privati senza partita IVA così come per i soggetti esonerati dall’obbligo di emissione delle fatture elettroniche ( regime dei minimi e forfettari) sarà possibile ricevere i documenti in digitale a mezzo Pec, fornendo l’indirizzo ai propri fornitori.

Chi emette fattura elettronica dovrà invece indicare obbligatoriamente il codice fiscale del cliente per evitare lo scarto della fattura elettronica.

Sarà proprio questo il dato che consentirà all’Agenzia delle Entrate di inoltrare il file fattura nell’area riservata del contribuente dedicato alla dichiarazione precompilata. In ogni caso l’impresa o il professionista sarà tenuto a consegnare al cliente una copia della fattura in formato cartaceo o in pdf, salvo esplicita rinuncia.